概要

- UBSは最近、米「ドル」の魅力が低下し、さらなる下落リスクが存在すると伝えた。

- 世界の「中央銀行」がドルのエクスポージャーを減らし、「金」を備蓄する傾向が際立っていると明らかにした。

- 投資家はポートフォリオ内でウォンや「ドル」への依存度を点検し、「金」など代替資産を検討する時期であるとした。

By Frank Holmes

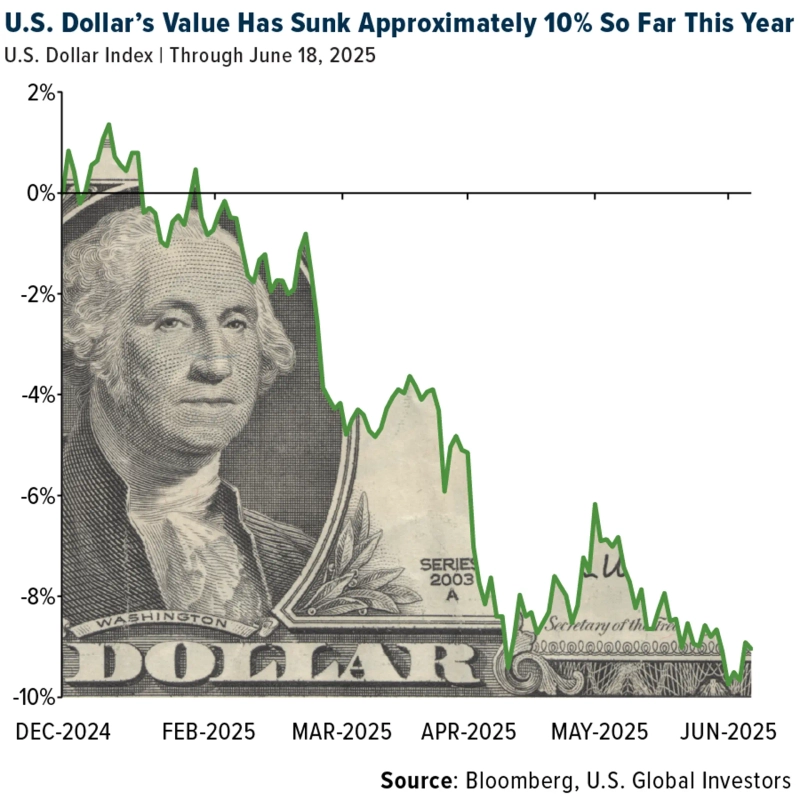

主要通貨バスケットに対する米ドル指数は、今年に入り6月中旬までに約10%下落し、現在3年ぶりの最安値で取引されています。

これは決して小さな下落幅ではなく、アメリカの赤字拡大と継続的な関税変動への懸念から、さらなる下落リスクが存在しています。

UBSは今週の顧客向けメモで、ドルがすでに「魅力を失った」と評価し、米経済が減速するにつれて、さらなる下落が続くだろうとしています。

一方ブルームバーグによれば、南米からアジアに至るまで海外ベンダーがドルの変動回避のため、アメリカの輸入業者にユーロ、ペソ、人民元での支払いを求めているといいます。

これは戦後世界秩序において、ドルが国際取引の揺るぎない基軸通貨だった時代とはまったく異なる状況です。

金、いまやドルに次ぐ2番目の準備資産

ドル安のもっとも明確な恩恵を受ける存在のひとつが金です。金はドル建てで価格設定されるため、歴史的にドル価値が下落すると金価格は上昇する傾向があります。

今年もこの逆相関が顕著に現れ、金は1オンスあたり3,400ドルを突破し、現在は史上最高値の約100ドル下で取引されています。

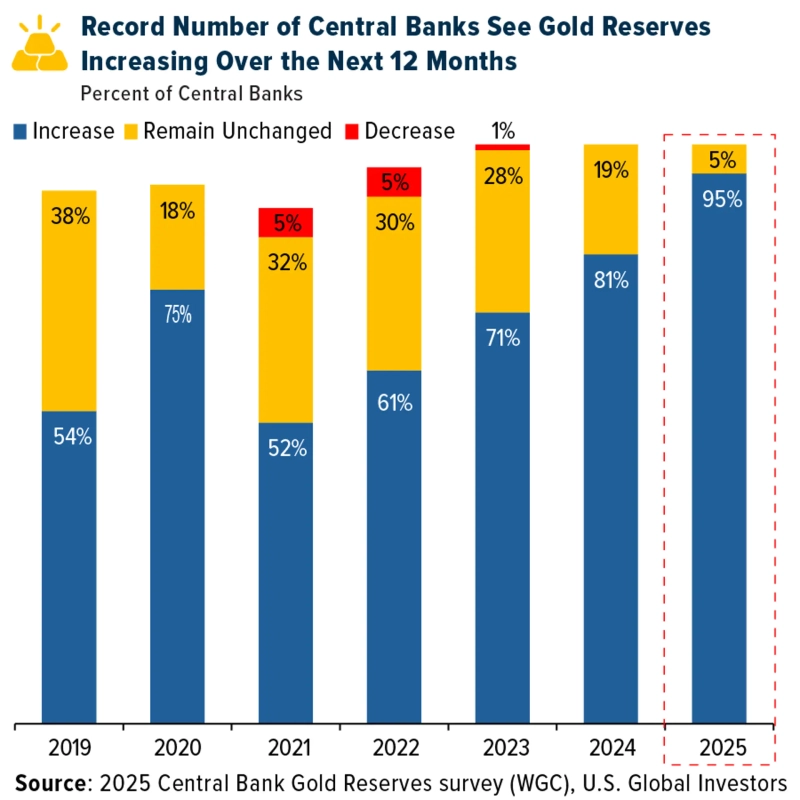

こうした高値にもかかわらず、世界の中央銀行は依然として金を備蓄し続けています。World Gold Council(WGC)によると、公式部門による金の購入量は過去3年連続で年1,000トンを超え、過去10年の年間平均値の2倍以上を記録しています。現在、各国機関の金準備高はブレトン・ウッズ体制だった1965年の水準にほぼ迫っています。

最近のEuropean Central Bank(ECB)レポートによれば、金が初めてユーロ(16%)を上回り、世界外貨準備に占める割合が20%となりました。

これは非常に注目すべきことであり、WGCの最近の調査結果とも一致しています。WGC調査では、95%の中央銀行が今後12ヶ月以内に金準備を増やす見通しを示しています。これはWGCが調査を始めて以来、最も高い数値です。

南半球が主導

中央銀行による金買い増しの大部分は、グローバル南半球で行われています。トルコ、インド、中国、ブラジルといった国々は、ここ数年で金準備を増やしてきました。

これらの国はまた、ドル基軸の金融システムの代替を模索し、ドル体制を徐々に脆弱性の要因と見なしています。

実際にアジアを見ると、CNBCの報道によれば、ASEAN加盟国は域内貿易決済で現地通貨利用を拡大し、ドル依存を減らす取り組みを進めています。

中国は人民元ベースの決済ネットワークであるCross-Border Interbank Payment System(CIPS)をさらに強化しています。CIPSはSociety for Worldwide Interbank Financial Telecommunication(SWIFT)の人民元代替として定着しており、中国は今月だけでアフリカ、中東、中央アジアを含む6つの海外銀行を新たに参加させ、ネットワークを拡大しました。

制裁がトレンドを加速

2022年のロシアによるウクライナ侵攻以降、西側諸国の制裁はドル資産保有のリスクを浮き彫りにしました。European Central Bank(ECB)によれば、1999年以降で金の保有比率がもっとも大きく伸びた10回のうち5回は、関係国がその年または前年に制裁を受けていたことが判明しています。

多くの新興国にとって金は地政学的な保険を意味します。米国債やSWIFTアクセス権はいつでも凍結され得ますが、自国の金庫に保管された現物の金を凍結するのははるかに難しいのです。

米国投資家への示唆

もちろん、ドルがすぐに消えてしまうことはありません。今なお世界の貿易や債券市場で支配的な地位を持ち、世界全取引の約半分を担っています。

しかし、その優位性が徐々に弱まっている証拠は増え続けています。

これはアメリカの投資家—特に退職間近、あるいはリタイア済みの方—にとって、自身のポートフォリオがどれだけひとつの通貨にさらされているかをよく見直す必要があることを意味しています。中央銀行が金や海外資産でドルエクスポージャーを低減するのと同様、個人投資家も同じ方法で備えることができるのです。

ご存知の通り、私は長年「10%ゴールデンルール」を推奨してきました。ポートフォリオの10%を金および金関連投資に配分するのが望ましい—現物の金に5%、有望な金鉱株に5%振り分けるというものです。

この記事はインベスティングドットコムによる提供であり、著作権は提供メディアにあります。記事内容についてのお問合せは各報道機関までお願いします。

YM Lee

20min@bloomingbit.ioCrypto Chatterbox_ tlg@Bloomingbit_YMLEE