概要

- 経済学者たちは関税政策の不確実性が米ドルの国際的地位に否定的な影響を与えていると伝えた。

- 関税引き上げそのものよりも政策の不確実性、中央銀行の独立性の弱化などがドル価値下落の主な原因だと指摘した。

- 現時点で米国資産の大規模な流出の可能性は低いが、投資家はドル安リスクに備えてヘッジしようとする動きを見せていると伝えた。

「関税戦争は米国が享受している基軸通貨国としての利点を自ら損なっている。」(オレグ・イツホキ ハーバード大学教授)

3日(現地時間)、米フィラデルフィアで3日間の日程で始まった全米経済学会(AEA) 2026年年次総会に参加した経済学者たちの話題は間違いなく『トランプ(ドナルド・トランプ米大統領)』でした。トランプ大統領の各種政策を分析し、それが経済政策に及ぼす影響を検討するセッションが相次ぎました。『正統的』な経済学者の影響力が目に見えて低下していることを意識したようで、どのように経済学が実際の政策に影響を与え得るかを論じる場も少なくありませんでした。

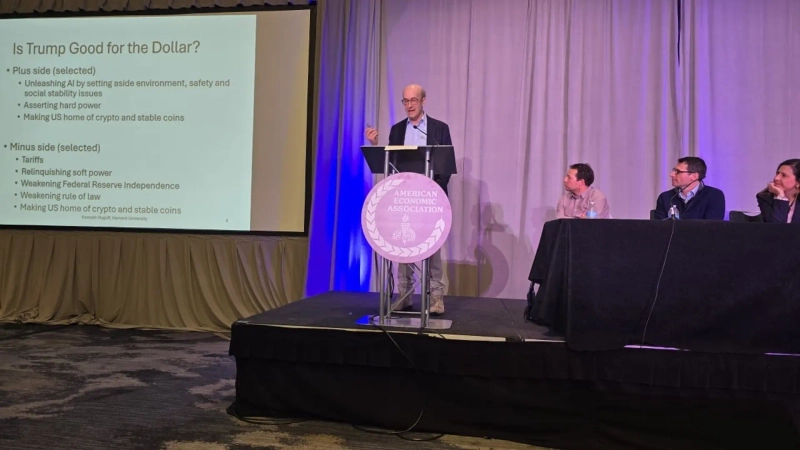

初日で最も注目されたセッションは、ケネス・ロゴフ(ハーバード大学教授)が参加した「関税戦争以後のドル」でした。2022年にジョン・ベイツ・クラーク・メダルを受賞し、最近の国際金融界で最も注目される研究者の一人とされるイツホキ教授が最初の発表者として登壇しました。イツホキ教授は、米国のように貿易赤字が深刻な国がこの赤字を解消するために関税を導入することが適切かについて数学的モデリングを通じて「貿易赤字解消のために関税率を引き上げるべきというのが通念だが、米国の場合は最適関税率はむしろそれほど高くない方が適切だ」と主張しました。

米国の場合、ドル建ての対外債務(国外負債)が莫大であるため、関税政策でドル価値が上昇すると債務コストの増加による負担がより大きくなるのが彼の論旨です。高い関税率を維持すれば貿易赤字を減らすことはできるが、これも製造業の活性化の結果ではなく債務負担の増加により「米国が貧しくなるため」に現れる結果だと述べました。彼はまた「関税以前には米国資産を保有することが貿易戦争に対する保険の役割を果たしていたが、関税後にはそのポジションを減らそうとする需要が生まれる」と述べ、「米国の貿易赤字を維持する能力は低下するだろう」と説明しました。

関税の不確実性が高まっていた「解放の日(Liberation Day)」にドル価値が急落した点に対するさまざまな解釈も続きました。イツホキ教授は「投資家は危機のときにはドルが常に強いと信じていたが、昨年4月2日にはドルは弱含んだ」とし、「投資家は今後米ドル資産を購入する際に『ドル安リスク』をヘッジしようとするだろう」と予想しました。

続いて発表したセブネム・カルムリ=オズカン(ブラウン大学教授)は、関税政策の不確実性が米ドルの地位に否定的な影響を与えている点を指摘しました。彼は関税を引き上げる行為自体はドル高要因であるはずだとしつつ「トランプ第1期政権のとき(2018年)と同様に昨年もドルは切り上がるはずだったが、昨年はドルは弱含んだ」と述べ、「将来関税政策がどう変わるかわからないという不確実性がドル価値の下落を招いた」と説明しました。

オズカン教授の討論者として出たリンダ・テサー(ミシガン大学教授)も「関税課税時には自国財の需要が増え、当該通貨価値の切り上げが生じるという証拠が多い」と述べ、「ここに米国は危機時の安全資産志向によるドル高が加わることが多いが、なぜ弱含んだのかを見なければならない」と補足しました。彼は「不確実性効果が関税による切り上げ圧力を打ち負かすほど大きかったということだ」と解釈しました。

テサー教授は「単に関税だけを見てはいけない」とし、「貿易協定が実行されるリスク、米中央銀行(Fed)の独立性に対するリスク、外国人投資家に対する課税、公的債務の増加、同盟崩壊などさまざまな要因が不確実性を拡大させた」と強調しました。

ただし関税の『規模』がどの程度かも重要な変数になるだろうと経済学者たちは指摘しました。トランプ政権が当初主張していた30%水準の名目関税率が実際に維持されているわけではないためです。この点についてオズカン教授は「関税が小さければ影響も小さい」とし、「10%水準の関税の影響は僅少であろうという研究結果がある」と述べました。

また経済学者たちは、米国の政策不確実性が大きい状況でも米国への投資が着実に維持されている点を挙げ、「米国資産の大規模な流出(エクソダス)を予想する必要はない」と強調しました。オズカン教授は「ドル安は『米国資産を売る』というよりも、不確実性に備えてヘッジしようとする動きだ」と解釈しました。「西側から資本が大量に流出する『エクソダス』が起きる必要はない」と彼は付け加えました。イツホキ教授も「現在のデータは米国資産に対するデレバレッジを示しておらず、(もしデレバレッジがあるとしても)その過程は非常に遅いだろう」と述べました。

ロゴフ教授の発表テーマは本来ステーブルコインだったが、彼はそれを超えてトランプ政権の政策全般がドルに与える影響について広範に論じました。彼はステーブルコインが米国債需要を刺激してドル価値を押し上げるという主張に懐疑的であり、こうしたコインが19世紀の米国のような『自由銀行時代』を呼び込み金融不安定性を高め得ると指摘しました。

続けて「ドルを脅かしているのは関税よりも『法の支配の侵害』と『汚職』だ」と切り込みました。「トランプ政権による連邦準備制度(Fed)の独立性の弱体化と制度的信頼の喪失」がドルの地位を蝕んでいるというのです。

フィラデルフィア=李相銀特派員 selee@hankyung.com

Korea Economic Daily

hankyung@bloomingbit.ioThe Korea Economic Daily Global is a digital media where latest news on Korean companies, industries, and financial markets.