概要

- 今年、米国のETF市場は資金流入、新規上場、取引高などでいずれも史上最高を記録したと報じられた。

- ブルームバーグ・インテリジェンスは来年は市場の変動性やレバレッジETFによるショックの可能性などリスク要因に対する警戒が必要だと伝えた。

- ウォール街や市場調査会社は米国のETF市場の成長傾向が当面続くと見ているが、二重クラス構造など新たな商品のリスクにも注意すべきだと述べた。

資金流入·新規上場·取引高 'トリプル記録'

今年、米国上場投資信託(ETF)市場が史上最大の好況を迎えたと集計された。市場の一部では『過去最高の拡大』をめぐり警戒論が浮上しているようだ。

今年、米国ETFに2037兆ウォンが流入…『一日で7兆ずつ』

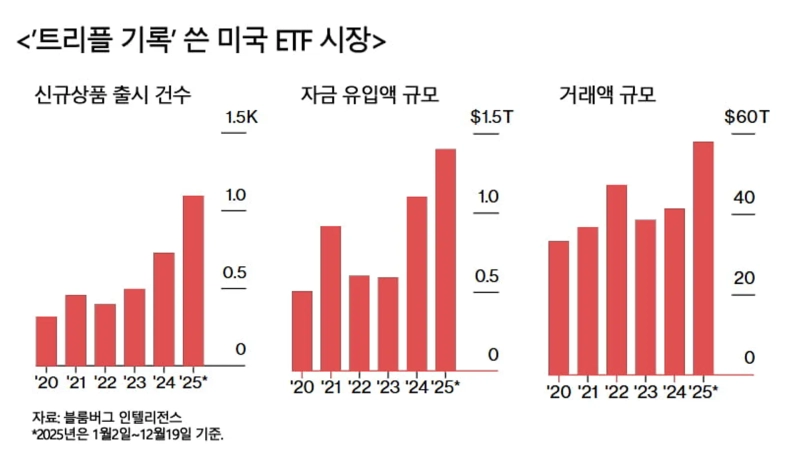

25日、ブルームバーグ・インテリジェンスによれば、今年に入って19日までに米国上場ETFは資金流入規模、新規商品件数、取引高がそれぞれいずれも過去最高を更新した。三つの指標が一年に同時に史上最高を記録したのは、コロナ禍でグローバル流動性が急増して『投資ブーム』が起きた2021年以来初めてだ。

この期間、米国上場ETFに流入したグローバル資金は1兆4000億ドル(約2037兆ウォン)に達する。昨年樹立した過去最大記録(1兆1000億ウォン)をさらに破った。資金流入が急増した2021年(9146億ドル)と比べても1.5倍以上に増えた規模だ。1日平均の流入資金規模は約50億ドル(約7兆2620億ウォン)に達する。

この期間に新規上場した米国上場ETFは約1100本で前年に比べ51.72%急増した。年間取引高も史上最高を記録した。今年は57兆9000億ドル(約8京4152兆ウォン)が取引された。前年に比べ約40%増えた。

インデックス型ETFが支え、アクティブETFが牽引

ブルームバーグ・インテリジェンスは「流入資金の大部分は手数料の低いインデックス型(インデックス)ETFに向かった」とし、「S&P500指数が3年連続で二桁の上昇率を記録するなどがこれらETFの成長の背景だ」と述べた。米国株式市場の長期的な上昇傾向に賭けた資金が多かったということだ。インデックス型ETFは追随する指数が上がるほど収益率が上がる。

アクティブETFの成長傾向も顕著だった。デリバティブ(派生商品)を基盤とするETFや、テスラ・エヌビディアなど個別銘柄の一日の株価上昇率を何倍にも追随する単一銘柄レバレッジETFなどだ。新規ETF上場件数のうち84%をアクティブETFが占め、そのうち約半分はオプションを基盤とする商品だった。アクティブETFには全ETF資金流入額の30%以上が集中した。

"来年は '市場ショック' の可能性…レバレッジETFに注意を"

急速に拡大した米国ETF市場について警鐘も鳴っている。エリック・バルチュナス(ブルームバーグ・インテリジェンスETFアナリスト)は「来年には何らかの形で『期待と現実のギャップ点検期間』が現れる可能性がある」と述べた。

彼は「ETF市場が今年あまりにも完璧な年を迎えたため、かえって備えが必要な時点だ」とし、「市場の変動性、レバレッジ単一銘柄ETFによるショック、ミューチュアルファンド発の税問題など様々なシナリオを念頭に置くべきだ」と述べた。

市場の変動性が高まると、コールオプション・プットオプションなどを活用したオプション基盤のETFが大量に試される可能性があるとブルームバーグは分析する。これらのETFはデリバティブを基に収益を拡大する。しかし変動が激しい相場でただ長期保有しているだけだと、デリバティブの維持費や再設定コストがかかり収益率が悪化したり、最悪の場合にはETF商品が清算される可能性がある。

英国のロンドン証券取引所、イタリアのミラノ証券取引所で取引され、昨年10月に清算された『グラナイトシェアーズ 3倍ショート AMD』ETFが代表的な事例だ。このETFは米国ナスダック上場のAMDの株価下落に3倍で賭けるETFだった。個人がETFを通じてAMDを空売りできる商品だったというわけだ。

このETFはAMDがOpenAIと大規模な協力案を発表して株価が23.71%急騰すると、収益率が1日で88.90%急落した。毎日AMDの株価収益率を基準に-3倍を追随するよう設定されていたため、わずか1日で純資産価値(NAV)が回復不可能なほど削られてしまった。

結局同月末、グラナイトシェアーズはこのETFの新規取引を停止し、約1か月後の同年11月初めに残余NAVを基準に投資家に現金を返済してETFを清算した。

"二重クラスETFにも注意を"

ブルームバーグは「来年のETF市場の最大の変数は二重クラス構造ETFだ」とも指摘した。二重クラスETFとは、運用会社が一つのファンドポートフォリオにミューチュアルファンドとETFをそれぞれ設定して販売するETFを指す。当初バンガードが作り米国市場で同社にのみ許可されていた商品だが、昨年下半期から米国証券取引委員会(SEC)が資産運用会社・商品別に個別許可を出し始めた。

二重クラスETFはETFの税制効率とミューチュアルファンドの資産規模を結合できるのが利点だ。しかし従来に比べ構造が複雑な商品であるためリスクも挙げられる。最も代表的な懸念は『税の伝染』の可能性だ。一般的なETFは他の投資家が大量売却してもファンド内部で実際の株式を売る必要がないため、残った投資家に税が発生しない。

しかしETFとミューチュアルファンドが同じポートフォリオを共有する二重クラスETFは話が異なる。相場が大きく揺れミューチュアルファンドで大規模な解約が発生するとポートフォリオ内の保有株を売却しなければならない。それにより実現したキャピタルゲインに伴う税がETF投資家にも配分される可能性がある。ETF投資家は取引を全くしていなくても税負担を負うことになるという意味だ。

まだバンガード以外に有意な規模で二重クラスETFを運用する運用会社は事実上ない。JPモルガンとRBCキャピタルマーケッツは新規商品が増えれば流動性提供者の対応余力が限界に直面する可能性があると警告した。同じ資産を巡ってもETFとミューチュアルファンドの解約方式が異なるため、市場の変動性が高まると双方で売りが重なり市場ショックが増幅される可能性があると指摘している。

"ETF市場、成熟段階に入り…スピード調整しても成長は続く"

ウォール街は米国ETF市場の成長傾向が続くと見ている。来年に『スピード調整』の局面を迎えたとしても成長の流れ自体が止まることはないだろうという見方が強い。

市場分析会社TMXベータファイのロクサナ・イスラム リサーチ総括は「ETF市場が成熟段階に入ることで成長率が鈍化する可能性はある」としつつも「純流入額の規模推移に関係なく商品革新は続くだろう」と述べた。

市場調査会社ストラテガスのトッド・ソーンETFストラテジストは「ETFの新商品は市場環境に敏感なため、株式市場の変動性が高まる時期にはレバレッジETFの発売速度がやや鈍化する可能性がある」としつつも「米国ETF市場の資金流入と取引高は当分の間、記録更新が続く可能性が高い」と見込んだ。

ソン・ハンギョル記者 always@hankyung.com

Korea Economic Daily

hankyung@bloomingbit.ioThe Korea Economic Daily Global is a digital media where latest news on Korean companies, industries, and financial markets.